En este artículo se analiza la relación entre IMACEC y confianza empresarial. El IMACEC—índice mensual de actividad económica—es un indicador publicado por el Banco Central que se utiliza como variable proxy del PIB. Esta variable es ideal para comparar con los índices de confianza, ya que se trata de una variable mensual. Además, se trata de una variable que se publica con rezago, por lo que los índices de confianza se pueden utilizar para hacer predicciones del IMACEC, tanto presente como futuro (ver Torneo de predicciones del IMACEC).

En este artículo se usará el ICE—el índice de confianza empresarial del CEEN-UDD—como el índice representativo de la confianza de los empresarios, ya que el análisis se enfocará tanto en el ICE como en los indicadores sectoriales que lo componen, y la encuesta del ICE abarca más sectores económicos que la encuesta del IMCE (ver IMCE-ICE: similitudes y diferencias).

Los índices sectoriales que componen el ICE son las siguientes:

- Agrícola

- Comercio

- Construcción

- Financiero

- Industria manufacturera

- Minería

El código utilizado en este artículo se puede encontrar en GitHub.

IMACEC, ICE e Indicadores sectoriales

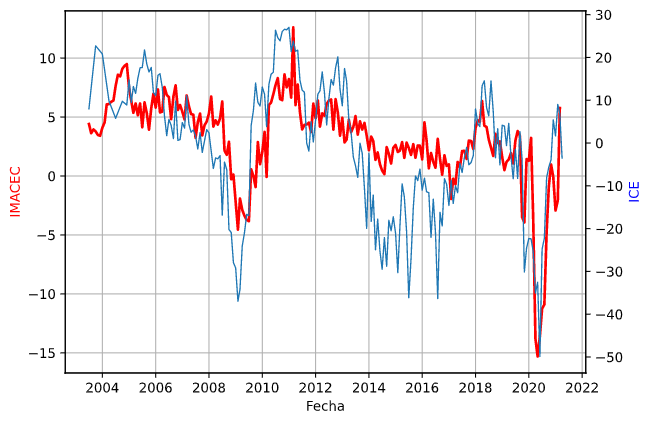

En primer lugar, se analiza la relación entre IMACEC e ICE. En el siguiente gráfico se muestran las series de ambos índices, entre el año 2003 y abril del 2021, donde se aprecia que existe una correlación significativa, igual a 0.67, aunque en ciertos periodos pareciera que la correlación se debilita.

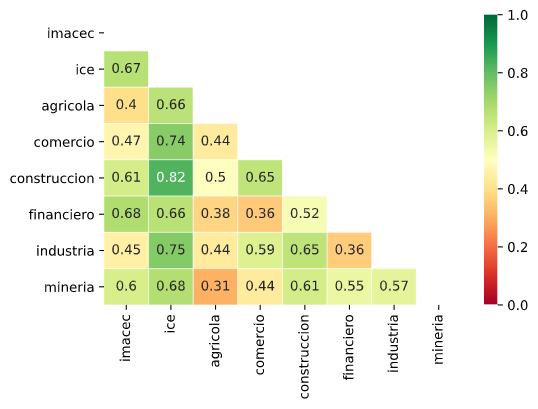

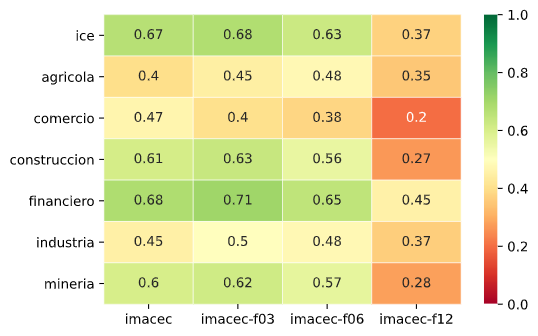

En el siguiente gráfico se muestra la matriz de correlaciones entre el IMACEC, el ICE, y los seis indicadores sectoriales, que reflejan la confianza de los empresarios del sector económico correspondiente. La primera columna muestra las correlaciones entre IMACEC y los distintos índices. Se observa que el índice más correlacionado con el IMACEC es el ICE-Financiero (0.68), seguido del ICE (0.67). También destacan las correlaciones con los indicadores de la Construcción (0.61) y de la Minería (0.60). Por el contrario, los índices del comercio (0.47), industria (0.45) y sector agrícola (0.40) se correlacionan débilmente con el IMACEC.

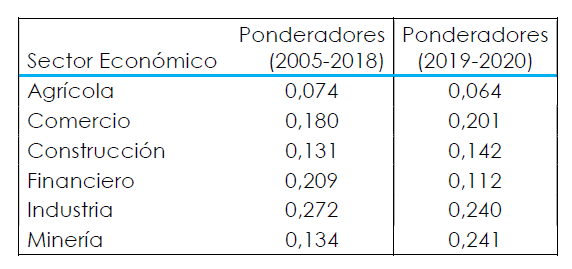

Es difícil dar una explicación o interpretación a las correlaciones encontradas. No se puede decir que se debería a que algunos sectores pesan más en la actividad económica del país, ya que, según el cuadro de ponderadores del ICE, que reflejan el peso de cada sector en el PIB, los sectores con más peso deberían ser la Industria, Minería y Comercio. Entre estos sectores, sólo la Minería se ubicó en el grupo de índices sectoriales altamente correlacionados con el IMACEC. Para indagar más en las causas de las correlaciones sería útil contar con los índices por pregunta de cada sector.

La segunda columna del gráfico (de correlaciones) muestra la correlación entre el ICE y los índices sectoriales que lo componen. Se observa una alta correlación con los índices sectoriales de la construcción (0.82), industria (0.75) y comercio (0.74). Por otro lado, destaca la baja correlación que tiene el ICE-Agrícola con el resto de los indicadores sectoriales (tercera columna). Sería interesante explorar si esta diferencia se debe a las percepciones de las empresas agrícolas sobre su propia situación económica, o a la evaluación que tienen dichas empresas de la situación económica nacional e internacional.

El análisis anterior sugiere que sería interesante contar con indicadores por pregunta o subconjuntos de preguntas de las encuestas a empresarios, como en el caso de los índices de confianza de consumidores. Estos índices podrían componerse de variables que reflejen exclusivamente la situación económica de las empresas encuestadas, y otros que reflejen las percepciones de las empresas respecto de la situación económica nacional e internacional. Asimismo, también se podrían elaborar índices enfocados en las percepciones relacionadas con la situación presente y futura.

IMACEC, ICE y Promedios móviles

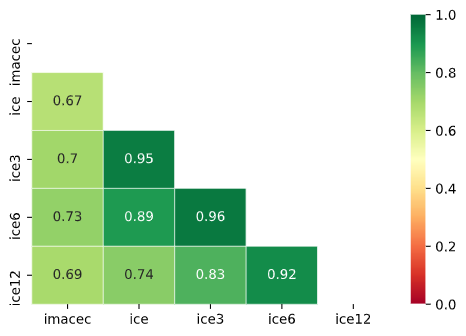

A continuación, se analiza la correlación entre el IMACEC y los promedios móviles del ICE, de 3, 6 y 12 meses. Al tomar promedios móviles las variables se suavizan, es decir, se reduce la varianza de la serie, ya que el ruido que proviene de los errores de estimación se cancela, permitiendo extraer mejor las tendencias subyacentes en los datos.

En el siguiente gráfico que muestra las correlaciones entre el IMACEC, ICE y los promedios móviles, se observa que la correlación mejora en el caso de los promedios móviles trimestrales y semestrales. La correlación del IMACEC y promedio de 12 meses es mayor que la del ICE original, pero menor que la correlación con los promedios de 3 y 6 meses.

Otra interpretación que se le puede dar a estos resultados, es que para explicar las fluctuaciones del IMACEC es importante la confianza empresarial promedio durante un periodo determinado, más que la confianza puntual de un mes, ya que existiría un rezago en los efectos de las decisiones de los empresarios, que afectarían a la economía durante varios periodos.

IMACEC futuro, ICE e Indicadores Sectoriales

El siguiente paso en el análisis es evaluar cómo se correlacionan los distintos índices con el IMACEC futuro. En el siguiente gráfico se muestra la matriz de correlaciones entre el ICE, los índices sectoriales, el IMACEC contemporáneo y el IMACEC de 3, 6 y 12 meses en el futuro. Se observa que en todos los casos el índice más correlacionado con el IMACEC es el ICE-Financiero, sobre todo con el IMACEC 3 meses adelante (0.71). Las correlaciones encontradas con el IMACEC de 12 meses en el futuro son débiles para todos los índices.

Adicionalmente, se observa que los índices de la Construcción y Minería también se correlacionan altamente con el IMACEC del futuro. Esta observación sugiere que, para predecir alguna variable en específico, podría ser mejor concentrarse en subconjuntos de variables, en lugar de usar el índice promedio (ICE).

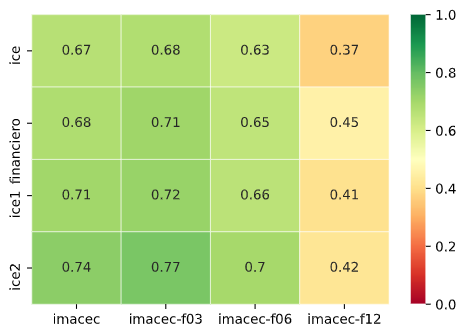

En el siguiente gráfico se muestra un último análisis, en que se generaron dos nuevos indicadores: ICE1 e ICE2:

- El ICE1 corresponde al promedio simple de los indicadores sectoriales, excluyendo el ICE-Agrícola, que es el índice sectorial menos correlacionado con el IMACEC y los demás índices.

- El ICE2 es el promedio simple de los indicadores sectoriales del sector financiero, construcción y minería, los que mejor se correlacionan con el IMACEC.

Se observa que los nuevos índices, ICE1 e ICE2, se correlacionan con el IMACEC contemporáneo y futuro, 3 y 6 meses adelante, mejor que el ICE original y que el ICE-Financiero. Este resultado sugiere que pueden existir mejores formas de combinar los índices sectoriales para obtener el índice de confianza empresarial, dependiendo de la variable que se tenga como referencia—en este caso el IMACEC, pero podría usarse otra variable como la inversión o el empleo.

Conclusiones

Se encontró que el ICE se correlaciona altamente con el IMACEC, pero que la mayor correlación se da con el ICE-Financiero. También se encontraron altas correlaciones del IMACEC con el ICE de la Construcción y Minería. Los resultados se repitieron al correlacionar los índices con el IMACEC futuro, 3 y 6 meses adelante. Por otro lado, se encontró que el ICE-Agrícola es la variable que menos se correlaciona con el IMACEC y con el resto de los índices.

Respecto de las correlaciones con distintas agregaciones de los índices, se encontró que la correlación entre IMACEC y los índices de confianza empresarial mejora al usar promedios móviles, y al tomar el promedio de subconjuntos de índices sectoriales, lo que sugiere que se pueden encontrar formas alternativas de combinar los índices para mejorar las predicciones del IMACEC o de otras variables.